Как и любой доход, выигрыши в лотерее, букмекерских конторах в некоторых странах облагаются налогом. В разных государствах условия оплаты сборов отличаются процентной ставкой, порядком декларирования. Игроку необходимо знать законодательство, чтобы невольно не нарушить его. Уклонение может привести к штрафам, уголовной ответственности.

Содержание:

Россия

Налоговые законы в РФ имеют нюансы. Лотереи могут проводить только государственные органы и компании, например Министерство спорта. Остальные розыгрыши относятся к акциям, лото. Призы от 4000 до 15 000 рублей необходимо декларировать самостоятельно (суммы ниже не облагаются). В остальных случаях платит организатор — можно получить справку 2-НДФЛ.

Частным компаниям разрешено проводить рекламные и стимулирующие акции — розыгрыши денег и ценных предметов. Для участия в них не требуется плата. Победитель обязан декларировать ценные подарки (бытовая и мобильная техника, автотранспорт, путевки, недвижимость и т.п.). С денежных призов налог оплачивает организатор.

| Налогоплательщик | Размер |

|---|---|

| Резидент | 13% |

| Нерезидент (проживает в РФ менее 183 дней) | 30% |

| Иностранные лотереи | 13% |

| Рекламные акции | 35% |

При расчете налоговой выплаты из приза вычитается 4000 рублей (необлагаемая часть).

Сборы в букмекерских конторах аналогичные — 13% и 30% для резидентов и нерезидентов соответственно. Условия оплаты зависят от формата:

- Офлайн-контора — сбор взимается с каждой ставки (затраты на игру вычитаются).

- Онлайн-букмекер — пользователь платит с выведенной суммы за вычетом депозита (с чистой прибыли).

БК является налоговом агентом, если выигрыш выше 15 000 рублей. В остальных случаях клиент обязан декларировать доходы самостоятельно. Данные о финансовых операциях поступают в ЦУПИС (Центр учета переводов интерактивных ставок) и становятся доступными ФНС. Форма 3-НДФЛ (общая декларация о доходах) подается в налоговую инспекцию лично, по почте или онлайн до 30 апреля следующего года. В ней указываются персональные сведения (ФИО, ИНН, адрес), выигранная сумма, процентная ставка. Оплату нужно произвести до 15 июля.

Налоговый кодекс и декларация

Украина

Независимо от формата (онлайн, офлайн) и вида розыгрыша (ставки на спорт, лотереи, рекламные акции), взимается 19,5% — 18% основная часть и 1,5% на поддержку армии. Последняя удерживается временно по отдельному указу. Налоговым агентом в Украине является организатор розыгрыша — лотерейный оператор, БК. Он самостоятельно рассчитывает и перечисляет сбор, снимая его с выплаты клиента.

Особенности налогообложения:

- Сумма определяются для каждого отдельного выигрыша.

- Учитывается чистый доход гражданина — из выплаты отнимаются затраты на ставку, лотерею.

Ценные призы декларируются победителем самостоятельно, если организатор не взял обязательства на себя. Нужно читать правила проведения акций, стимулирующих лотерей.

Комментарий эксперта: Алина Плющ ― партнер юридической компании Sayenko Kharenko

Так как оператор является налоговым агентом и удерживает налог при выплате выигрыша, сам факт выигрыша не является основанием для того, чтобы игрок по результатам года подавал декларацию о доходах. Если игрок подает налоговую декларацию по каким-либо другим причинам, то сумму выигрыша он указывает, как и любой другой свой доход, в соответствующих графах декларации. В случае выигрыша уплаты подоходного налога не будет, так как он уже был ранее удержан оператором.

Казахстан

Все выигрыши обременяются налогом в 10% с чистой прибыли — при определении облагаемой суммы из выплаты вычитаются затраты (ставка, стоимость лотерейного билета). Оператор обязан самостоятельно взимать сбор с участника или компенсировать его из собственного бюджета, отдавая победителю полный размер приза (по условиям пользовательского соглашения). Разницы между резидентами и нерезидентами нет.

Доходы, полученные в иностранных конторах, декларируются гражданами самостоятельно. Взимается 10 % с резидентов и 20 % с нерезидентов.

Беларусь

В РБ действует единая ставка на азартные игры — 4% для граждан и иностранных лиц. В роли налоговых агентов выступают операторы. Победители государственных лотерей освобождаются от сборов. Налог взимается с каждой выплаты букмекера, независимо от расходов на ставку. При получении выигрыша в БК необходимо предъявить паспорт. Сведения о физическом лице подаются в налоговые органы — самостоятельно отчитываться о доходах не требуется.

Призы, полученные гражданином Беларуси за пределами страны, облагаются сбором в 13%. Необходимо подать декларацию.

США

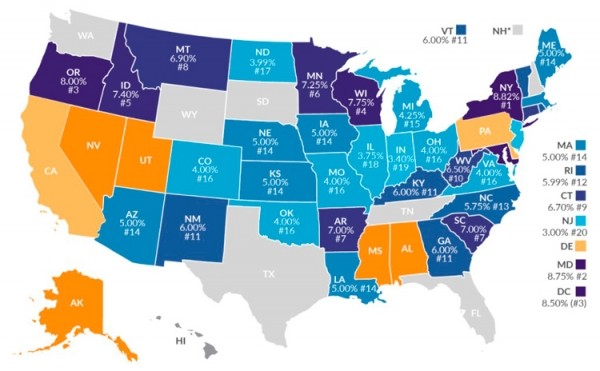

В Америке запутанное налоговое законодательство. Ставка может быть федеральной, местной и составляет от 25% до 40% для коммерческих лотерей, 24% для БК, если выплата равна или выше $600. Действуют различные вычеты, которые могут снизить ее размер. Он также зависит от штата, юрисдикции оператора, особенностей заработка и гражданства лица, выигранной суммы. Жители некоторых стран, в том числе России и Украины, освобождаются от налоговых обязательств. Льготами пользуются люди, для которых азартные игры являются основным источником дохода.

Условия участия в национальных лотереях выгоднее.

| Штат | Сбор |

|---|---|

| Северная Дакота | 3% |

| Пенсильвания | 3% |

| Индиана | 3% |

| Колорадо | 5% |

| Огайо | 4,79% |

| Иллинойс | 4,95% |

| Оклахома | 5% |

| Кентукки | 5% |

| Массачусетс | 5% |

| Миссури | 5,40% |

| Вермонт | 8,75% |

| Айова | 8,53% |

| Аризона | 8% |

| Висконсин | 7,65% |

| Мэн | 7,15% |

| Орегон | 9,90% |

| Нью-Йорк | 8,82% |

| Миннесота | 9,85% |

| Колумбия | 8,95% |

Сбор в Калифорнии, Юте, Южной Дакоте, Миссисипи, Теннесси, Алабаме, Нью-Гэмпшире, Делавэре, Техасе, Вашингтоне, Вайоминге, Аляске и Неваде равен 0%. В некоторых перечисленных штатах налог взимается, если выигрыш превышает установленную законом сумму — $600 в среднем по стране.

Схема распределения ставок

Можно законно избежать уплаты или сократить потери, грамотно составив декларацию или обратившись к юристу. Власти требуют, чтобы лотерейные компании удерживали сборы до выдачи чека.

Сократить налоговые обязательства можно, оформляя выплату в рассрочку, жертвуя часть на благотворительность, вычитая убытки от азартных игр.

Другие страны

Игрок получает лотерейную выплату полностью и не декларирует доход в:

- Великобритании.

- Лихтенштейне.

- Австралии.

- Финляндии.

- Канаде.

- Италии.

- Ирландии.

- Новой Зеландии.

- Германии.

- Франции.

В некоторых перечисленных странах выигранные деньги могут приравнять к заработку и взимать подоходный налог. В зону риска попадают профессионалы. Например, в Германии придется платить, если азартные развлечения являются основным источником заработка гражданина, нерезидента.

Процентные ставки в других странах указаны в таблице.

| Государство | Необлагаемая сумма | Ставка |

|---|---|---|

| Чили | — | 17% |

| Колумбия | 70 000 СОР | 20% |

| Италия | 100 EUR | 20% + комиссия продавца |

| Мексика | — | 7% |

| Перу | 0,19 PES | 10% |

| Филиппины | 10 000 PHP | 20% |

| Польша | 2280 PLN | 10% |

| Португалия | 5000 EUR | 20% |

| Румыния | — | 1-25% |

| Испания | 40 000 EUR | 20% |

| Греция | 500 EUR | 10% |

| Индия | — | 30% |

Клиенты букмекерских контор иногда оказываются в менее выгодном положении, чем участники лотерейных розыгрышей. Налоги со ставок и доходов в БК разных стран описаны в таблице.

| Государство | Налог | |

|---|---|---|

| Со ставки | С годового дохода | |

| Германия | 5% | — |

| Греция | — | До 20% |

| Франция | 9% | — |

| Польша | — | 18-32% |

| Ирландия | 1% | — |

Ответственность за нарушение налогового законодательства

В ситуациях, когда человек должен сам декларировать доходы, могут возникнуть проблемы, например, несоблюдение сроков подачи документов в налоговую и оплаты. Серьезное нарушение закона — уклонение от обязательств. За неуплату небольших сумм в РФ грозит административная ответственность. За сокрытие 2 700 000 рублей и выше физическое лицо привлекается к уголовному наказанию (условный или реальный срок, штраф в сотни тысяч).

Проверка декларации в электронном виде

Несвоевременная уплата сборов с декларированных доходов ведет к начислению пени. Они рассчитываются по формуле: недоимка × ставка рефинансирования ЦБ × 1 / 300 × количество календарных дней просрочки. Коэффициент 1 / 150 применяется, если налог не уплачивается больше 30 дней. Срок исчисляется с 15 июля того же года, в котором подавалась декларация.

Граждане постсоветских стран, Европы, США, заплатившие сбор на выигрыш в другом государстве, продолжают нести налоговое обязательство на родине. Это также распространяется на доход, полученный в юрисдикциях, в которых он не облагается.

Пример 1: россиянин выиграл в букмекерской конторе в Беларуси, и в кассе оператора сняли 4%. В РФ он должен задекларировать доход за вычетом 4000 рублей (необлагаемая база) и заплатить налог в 13% с оставшейся суммы.

ЛУЧШИЕ ИГРЫ Как инспекция узнает о выигрышах:

- Межгосударственный обмен информацией. РФ и США передают друг другу сведения о доходах нерезидентов в азартных играх. Благодаря договору между странами с граждан России не взимают сборы в кассах БК, с лотерей.

- Банки, платежные системы.

- Контрагенты — букмекеры, организаторы лотерей, казино.

- Декларирование ввозимых денег из-за границы.

Если в стране нет сборов с выигрышей в лотерее, ставках на спорт, а приз получен за рубежом, он облагается подоходным налогом в своем государстве. Например, в Германии взимают от 14% до 47% с иностранных источников, хотя внутренняя ставка равна 0%.

Во многих странах беттеры, участники лотерей вынуждены платить налоги. Это неотъемлемая часть игры. Если ответственность за уплату сборов ложится на плечи гражданина, нужно изучить законодательство, чтобы избежать административного, уголовного наказания. При крупных выигрышах рекомендуется консультироваться с юристами, специализирующимися на налоговой сфере.

ПОДПИШИСЬ НА НАШ КАНАЛTelegram канал новые бонусы и фриспины каждый деньПодписаться

Источник: